※ 当記事は2025年10月24日時点の情報をもとに作成しております。

※ 当記事は2025年10月24日時点の情報をもとに作成しております。

ランチ代や飲み会代、スマホ代にサブスク代、家賃など・・・・・・何かと出費が多く、仕事に日々忙しい社会人。普段よく利用するクレジットカードが「使い勝手がよくない」「おトク感が少ない」と感じるなら、新たに作ることを検討してみては? その場合重視したいのは自分にとっての「タイパ」と「コスパ」です。

この記事のポイント 社会人がメインで利用するクレジットカード(メインカード)は、「高いポイント付与率」や「年会費無料」といったコスパのよさに加え、タイパの良さも重要。普段からPayPayをよく使っているなら、光熱費など固定費でもポイントが貯めやすく、日常の消費での使いやすさから、PayPayカードを選ぶといいでしょう。アプリ内で支出を管理しやすく、効率的です。

よく利用するメインカードにしたいクレジットカードの選び方を、約130枚のクレジットカードを保有する 「クレジットカードの達人」菊地崇仁さんにお聞きしました。

コスパを考えるなら、まずは「年会費無料」がおすすめ。ゴールドカードのような年会費有料のカードは、保険料不要の付帯保険や空港ラウンジの無料利用といったさまざまな付帯サービスを、十分に使いこなす必要があります。

ポイントの貯めやすさにも注目したいところ。例えば、200円(税込)で1ポイント(1ポイント=1円相当)の付与なら、ポイント付与率は0.5%です。200円(税込)で2ポイント(1ポイント=1円相当)なら、付与率は1.0%になり、後者の方が貯めやすいです。

「利用額の多いメインカードなら、付与率1.0%はクリアしたいですね。年間100万円利用して、付与率1.0%ならポイントは1万円相当、付与率0.5%なら5,000円相当と大きく違ってきます」

さらに、貯めたポイントを2次元コード決済や電子マネーに移行できるなど、日常生活での使いやすさも考慮して選ぶことが重要と菊地さんはアドバイスします。ポイントを使える条件が限定されると、ポイントを使うために不要な買い物をしてムダ遣いしがちだからなのだとか。

「ポイ活のゴールは貯めることではなく、使うこと。近くにあるスーパーやコンビニでの普段の買い物はもちろん、スマホ代やサブスク代の支払いなど、幅広く使えるポイントがおすすめです」

忙しく、何かと支出が多い社会人。自分がいつ何にいくら使ったのかが把握しきれず、請求を見て後悔・・・・・・という人も多いのでは。そうなる前に、カード利用時には通知が届き、アプリなどでリアルタイムに請求明細が確認できると便利です。

「クレジットカード利用の情報が、すぐにアプリの通知やメールなどで届くので、不正利用があったときにいち早く気づける可能性も高まります」

また、不正利用防止に最近はカード本体から情報が漏れにくいナンバーレスカードも増えています。

ただ、ここまでのポイントに合ったカードを選んでも、「それがこの先もずっと自分に合うとは限らないので、必要なときに見直しを」と菊地さんは言います。

「異動や転職などによる生活パターンの変化、家族構成の変化のタイミングでカードも見直すとよいでしょう」

必要に応じて、ポイントの付与率や特典などの変更も確認しておくとよりよいのだとか。

社会人のメインカードとしておすすめなのがPayPayカード。「ポイントの貯めやすさ」と「圧倒的な使いやすさ」が魅力です。PayPayカードの基本付与率1.0%はもちろん、所定の条件を達成するとポイント付与率がアップする「PayPayステップ」は、PayPayが使える場所、カードが使える場所で加算されるので、ポイントがどんどん貯まります。また、コンビニや飲食店、ネットショッピングなど、日常生活でポイントを使える場面が幅広いのもうれしいところ。以下で詳しくご紹介します。

PayPayカードの一般カードは、あれこれ出費の多い社会人にもうれしい「無条件で年会費永年無料」です。初年度無料などの条件がないので、メインカードとしても長く使えそうです。

PayPayカードは、1.0%のPayPayポイントが基本付与されます。ポイントがつかなかったり、基本付与率が落ちたりすることが多い 公共料金や税金のお支払いでも、ポイントがもらえる 点にも注目! さらに、PayPayアプリにPayPayカードを登録すると、毎月のご利用状況と支払い情報に応じて翌月の基本付与率がアップします。大きな支払いの前月にこのPayPayステップを達成しておくと、かなりおトクです。

「定期的に払う携帯料金などの固定費をカード払いにすると、ポイントが効率よく貯められます」

※PayPayポイントは出金・譲渡不可。PayPayまたはPayPayカード公式ストアでも利用可能。

※ PayPayカードのご利用金額200円(税込)ごとに1.0%のPayPayポイントがもらえます。最大1.5%もらうにはPayPayクレジットの利用設定済みで、PayPayステップの条件達成が必要です。また、家族カードのご利用で貯まるポイントは原則本会員に付与されますが、家族カードをPayPayアプリに登録した場合、家族会員に付与されます。その他、一部特典付与の対象外となる場合があります。詳しくは利用特典をご確認ください。

※ Yahoo!ショッピング・LOHACO・Yahoo!ふるさと納税の利用など、一部特典付与の対象外となる場合があります。詳しくはPayPayステップをご確認ください。

PayPayカードで貯まったポイントは、日本全国のPayPay加盟店の店舗やECサイトなら1ポイント=1円相当で支払いに使えます。

「ポイ活のゴールは使うことなので、利用者や使える店舗・サービスが多いPayPayとの連動は大きな強み。さらに利用期間に制限がないのも使いやすさにつながっています」

※期間限定のPayPayポイントは除きます

ショッピングの際にポイントを優先的に使う設定ができるため、使い忘れもしにくくなります。

PayPayポイントは貯める・使う以外に、運用もできます。将来に向けての資産形成に興味はあるものの、なかなか手を出しづらいという方でも、もともとはもらったポイントですから、増えればうれしいし多少減ってもそこまで気にならないのではと菊地さんは言います。

実際に菊地さんもPayPayポイントは資産運用に回すことが多いそうです。

「私の場合、100ポイント貯まったらすぐにポイント運用に充てています。気軽に始められるので、これから投資を考えたい人のシミュレーションにもなると思います」

PayPayカードでは「カード利用速報」を設定しておくと、カードを利用したタイミングで日時や金額、店舗名などを知らせるプッシュ通知やメールが届きます。出費を把握しやすくなり、身に覚えのない利用があった場合や、忙しい社会人が忘れがちなサブスクの解約漏れにも気づきやすくなります。

※PayPayカードをPayPayアプリに登録する、プッシュ通知をオンにするなどの設定が必要です、また300円未満のご利用など対象外があります。詳細は以下をご覧ください。

https://www.paypay-card.co.jp/service/flash-report/

さらに「あんしん利用制限」ではオンライン決済、海外の実店舗といった利用先、または一時的にすべての決済の利用を制限する設定ができます。

「海外旅行や出張中でなければ、海外の実店舗は使えなくする利用制限はすべきでしょう」

さらに便利な使い方もあるのだとか。

「PayPayカードは一般カードであれば1人で3枚まで持てますから、例えば固定費の支払い、普段の買い物、海外用など利用先別にカードを作り、使い分ける方法も考えられます」

この方法であればカードのうち1枚が不正利用されても、他のカードは使い続けられ、利便性はある程度確保できます。しかもPayPayカードは別ブランドのカードを作っても、ポイントはまとめてもらえますので無駄がありません。

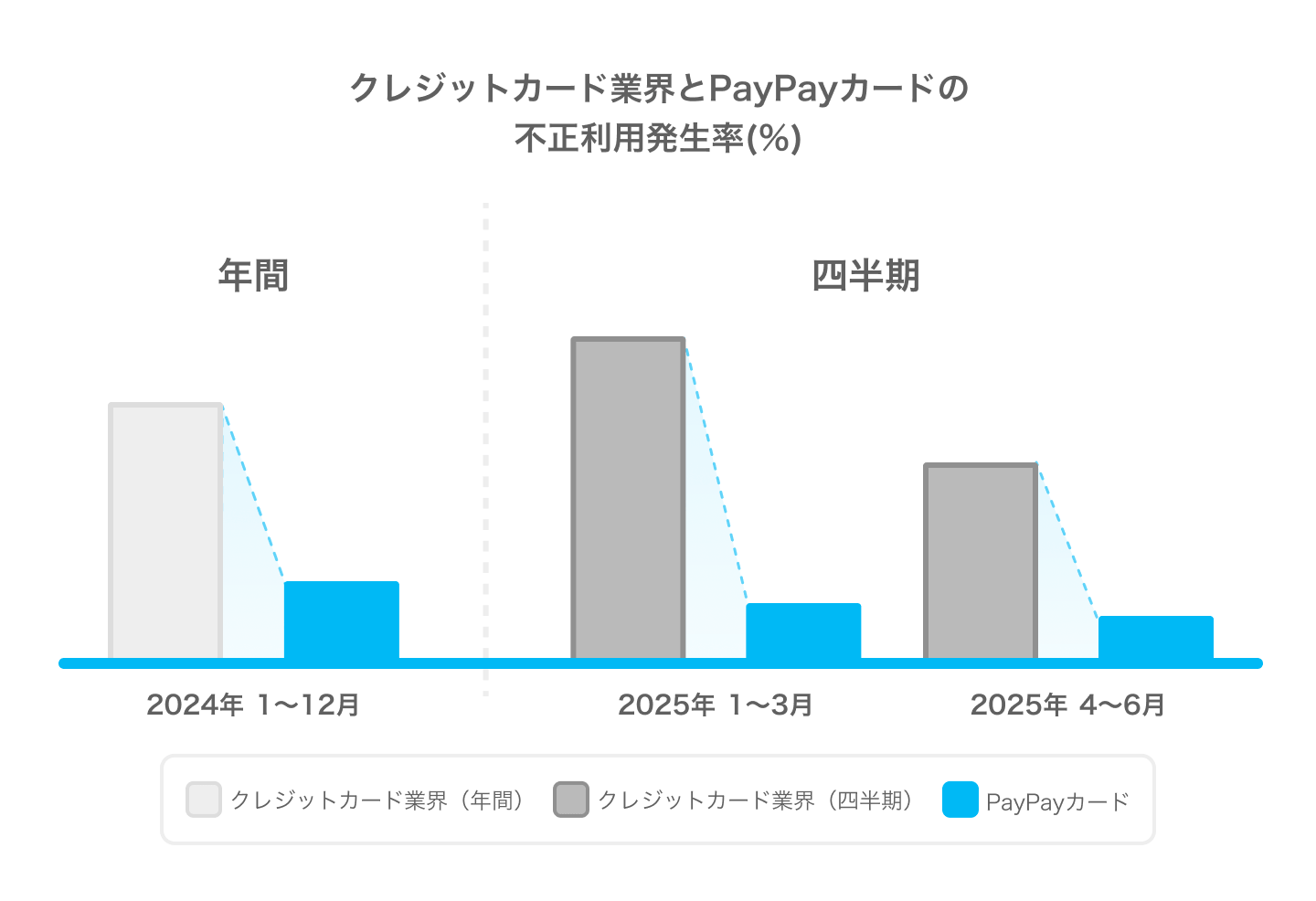

なお、PayPayカードは、「不正利用検知システム」により、24時間365日体制で不正利用の可能性がある取引を検知し、必要なときはカード利用の一時停止も行っています。こうした仕組みの連携で、2025年4月から2025年6月の不正利用発生率(金額ベース)は、業界平均の4分の1以下です。

※ クレジットカード業界の不正利用発生率は、以下を使用しております。

2024年(年間実績値)

一般社団法人日本クレジット協会、クレジット関連統計「3.(一社)日本クレジット協会の調査結果に基づく統計」のうち「(4)クレジットカード不正利用被害額調査 ② 不正利用発生率(年間)」の数値(2025年3月公表)

2025年1-6月(速報値)

一般社団法人日本クレジット協会、クレジット関連統計「3.(一社)日本クレジット協会の調査結果に基づく統計」のうち「(4)クレジットカード不正利用被害額調査 ① 四半期調査」の数値(2025年9月公表)

※ PayPayカードの不正利用発生率は、クレジット カード 不正利用被害額÷クレジットカードの取扱額×100 にて算出

PayPayカードは、PayPayアプリから24時間いつでもスマホで申し込みができ、申し込みから最短2分で審査完了! 通勤の途中やお昼休みの間など、作成したいと思った瞬間に簡単に作成できます。さらに、ご利用可能枠の管理(増枠、減枠)、万が一のカード紛失・盗難時手続き、利用制限などもすべてアプリ内で手続きできるので、忙しく時間がない社会人にぴったりです。

仕事が忙しい社会人でも、普段の生活のなかでPayPayポイントが貯めやすく使いやすいPayPayカードがおすすめ。ポイント付与率がアップする「PayPayステップ」も利用して、よりおトクで効率的に生活してみませんか。

A.2種類の本人確認書類(運転免許証、マイナンバーカードなど)、引き落とし用の銀行口座などが必要です。提出方法はカード会社によって異なります。

A.申込者の属性情報(氏名、住所、勤務先など)と信用情報(これまでのクレジットカードやローンの契約情報、支払履歴など)です。

A.年会費の有無、ポイントの付与率、利用特典、付帯サービス(付帯保険、空港ラウンジ利用)の有無などです。

詳しくはこちら

株式会社ポイ探 代表取締役/クレジットカードの達人。

一般カードからプラチナカード等のプレミアムカードまで、約130枚のクレジットカードを実際に保有・利用し、信用できる情報提供を目指している。

著書は『新かんたんポイント&カード生活(自由国民社)』他多数。

ポイントやクレジットカードに関する豊富な知識を生かし、テレビ・ラジオ・雑誌等でも活躍中。

残高チャージ不要で便利に使える!

PayPay使うなら

PayPayカード

「年会費の元がとれるほど特典をうまく使えない方は、年会費無料のカードにしておきましょう」